Полипропилен 2016 — состояние и перспективы российского рынка на фоне мировых прогнозов

Полипропилен 2016 — очередная отраслевая конференция организованная силами компании INVENTRA, входящей в состав CREON Energy, и при поддержке компаний-партнеров, в числе которых ChemOrbis и Milliken. Мероприятие, уже тринадцатое по счету, прошло 24 марта 2016 года и носило международный характер с точки зрения перечня компаний-участников и докладчиков.

Полипропилен 2016 — очередная отраслевая конференция организованная силами компании INVENTRA, входящей в состав CREON Energy, и при поддержке компаний-партнеров, в числе которых ChemOrbis и Milliken. Мероприятие, уже тринадцатое по счету, прошло 24 марта 2016 года и носило международный характер с точки зрения перечня компаний-участников и докладчиков.

В рамках конференции Полипропилен 2016 удалось обсудить как текущее состояние дел в данном сегменте полимерной индустрии Российской Федерации, так и определить возможные предпосылки для дальнейшего развития событий. В данном материале, предоставленном в наш адрес компанией Инвентра, являющейся одним из наших информационных партнеров, вы познакомитесь с основными тезисами докладчиков и выводами конференции. Кроме того, в заключительной части данной статьи вашему вниманию будет предоставлен небольшой фотоотчет с места событий.

Однако, прежде чем мы приступим к детальному обзору итогов конференции «Полипропилен 2016», повествующих о состоянии данного рынка на территории России, мы напомним вам выдержки из прогноза по развитию мирового рынка полипропилена на период до 2022 года, опубликованного нами 28 марта сего года.

Мировой рынок полипропилена — основные показатели к 2022 году

По данным аналитиков, объем мирового рынка полипропилена (ПП) в 2014 году составил порядка 53,18 млн тонн и был оценен в $95,90 млрд. При этом, по мнению отраслевых экспертов, к 2022 году объем данного рынка в денежном выражении составит уже $170 млрд.

По данным аналитиков, объем мирового рынка полипропилена (ПП) в 2014 году составил порядка 53,18 млн тонн и был оценен в $95,90 млрд. При этом, по мнению отраслевых экспертов, к 2022 году объем данного рынка в денежном выражении составит уже $170 млрд.

Драйверами данного роста, как ожидается, выступит рост спроса на данную категорию полимерных материалов со стороны таких сегментов промышленного потребления, как производство автомобилей и автомобильных компонентов, производство строительных материалов, а также индустрия упаковка на просторах Азиатско-Тихоокеанского региона.

Что касается факторов, которые будут оказывать сдерживающее влияние на рост мирового рынка полипропилена в обозримой перспективе, эксперты в один голос называют волатильность цен на полипропилен, обусловленную колебаниями цен на сырую нефть. Также, свое сдерживающее влияние на рост рынка окажут и ожесточающиеся нормы по производству и утилизации полипропилена.

В конечном итоге, к 2022 году объем мирового рынка полипропилена составит 87,35 млн тонн (в натуральном выражении) и, как уже было отмечено, $170 млрд. в денежном выражении. Среднегодовой темп прироста, при этом, составит 5,2%.

Ну а теперь, как и было обещано, вашему вниманию представляется развернутый отчет на предмет текущего состояний и перспектив развития рынка полипропилена на территории Российской Федерации в нынешнем году.

Полипропилен 2016 — итоги конференции в Москве

В кризисный для российской экономики год производство полипропилена, промежуточный спрос в переработке и конечное потребление изделий из данного полимера показали беспримерный рост даже на фоне общей относительной стабильности в химической промышленности. Увеличение предложения материалов российского производства по объему и своему ассортименту позволило выбирать между импортом и конкурентными по цене локальными поставками в пользу последних. Участники рынка обеспокоены лишь тем, насколько длительным окажется воздействие основных факторов успеха без дополнительных мер поддержки отрасли.

Обращаясь к участникам конференции «Полипропилен 2016» со своим приветственным словом, Сергей Столяров, управляющий директор Группы CREON, отметил позитивные тенденции, наблюдаемые на данном рынке:

За прошлый год производство выросло на 23%, потребление на 10%. Как мы видим, экономический спад этот сегмент не затронул. Да, проблемой остается дефицит специальных марок: мы продолжаем их импортировать, несмотря на подорожание из-за курса. Но российские производители знают об этой проблеме и занимаются ей. Когда они смогут нам предложить спецмарки и какого качества – предлагаю обсудить в ходе конференции.

Лола Огрель, директор департамента аналитики компании INVENTRA, уже по традиции, открыла мероприятие обзорным докладом по российскому рынку полипропилена. Так, по данным эксперта, по итогам работы за 2015 год производство полипропилена в России выросло на 23% и достигло показателя в 1,28 млн тонн. Коэффициент загрузки мощностей, при этом, превысил 90%. Более того, три компании=производителя («Уфаоргсинтез», НПП «Нефтехимия» и «Нижнекамскнефтехим») и вовсе работают с превышением мощностей. Потенциал для увеличения производства имеет только «Тобольск-полимер», загрузка производственных мощностей которого соствила в прошлом году — 76%). А это значит, сделала вывод Огрель, что бурный рост объемов выпуска, наблюдаемый в последние годы, скоро прекратится.

В структуре российского рынка ПП по производителям наибольшую часть занимает все тот же «Тобольск-полимер» — почти 30%. Второе место, с долей в 17%, занимает «НКНХ». «Бронзовую медаль» в данном зачете завоевал «Полиом», на долю которого пришлось 15%.

Российские предприятия наряду с выпуском базовых марок расширяют ассортимент за счет высокомаржинальной продукции, соответственно, производство сополимеров ежегодно растет. Если в 2014 году было выпущено 157 тыс тонн, то уже в минувшем году — на целых 58% больше (250 тыс тонн).

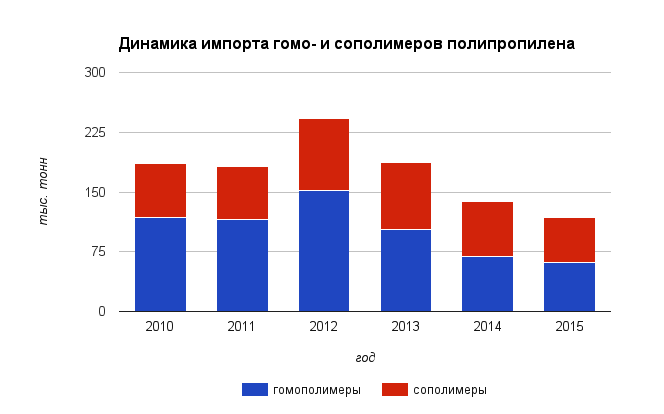

Потребление ПП в России за 2015 год выросло на 10% и превысило 1 млн тонн. В общей структуре потребления доля российских производителей достигла 88%. Растет этот показатель и в сегменте сополимеров — с 68% в 2014 до 80% в 2015 году. Госпожа Огрель отметила, что увеличился спрос на все виды ПП.

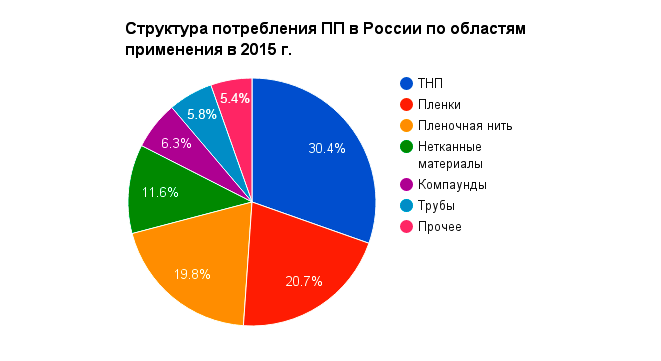

Что касается структуры потребления по областям применения, самой крупной из них являются товары народного потребления (тара/упаковка, игрушки, мебель, хозтовары) – 30%. На втором месте с показателем 21% находятся пленки, на третьем – 20% — пленочная нить (бигбэги и мешки).

Объем экспортных поставок полипропилена, произведенного на территории Российской Федерации в 2015 году увеличился на рекордные 56,5%, продолжив тенденцию уверенного роста, которая началась с 2013 года с запуском новых производств. Как рассказала Лола Огрель, в 2015 году девальвация российского рубля сделала местный продукт более конкурентоспособным на внешних рынках. В этой связи все отечественные производители ПП старались увеличить поставки за границу. «Тобольск-полимер» отправил зарубежным потребителям более 40% от объемов производства, «Полиом» — 33% выпущенной продукции, НПП «Нефтехимия» — 30%.

Основным экспортным товаром, говорит Лола Огрель, остаются гомополимеры пропилена. Экспорт сополимеров пока незначителен, в 2015 году он составил всего 5,5%. Связано это прежде всего с высоким внутренним спросом, а также небольшими пока объемами производства.

Одна установка полипропилена может эффективно производить десяток марок полимера.

Рынку же нужно на порядок больше. Поэтому все остальное приходится исключительно импортировать. Запуск новых установок в Нижнекамске и Тобольске улучшит ситуацию, но глобально картину не изменит. Импорт из Европы все равно сохранится. Тем более нужно учитывать технологический аспект – далеко не весь требуемый марочный ассортимент может производиться в России.

— отметил в своем выступлении Александр Захаренков, глава представительства LyondellBasell в России.

В свою очередь, Юлия Коломенцева, специалист отдела продаж Sabic Innovative Plastics, также отметила, что наблюдается тенденция восстановления спроса:

Последние месяцы компании работали очень интенсивно, склады заполнены. Плюс курс рубля хоть немного, но подрос. Соответственно, во втором полугодии 2016 г. мы надеемся на рост импортных поставок.

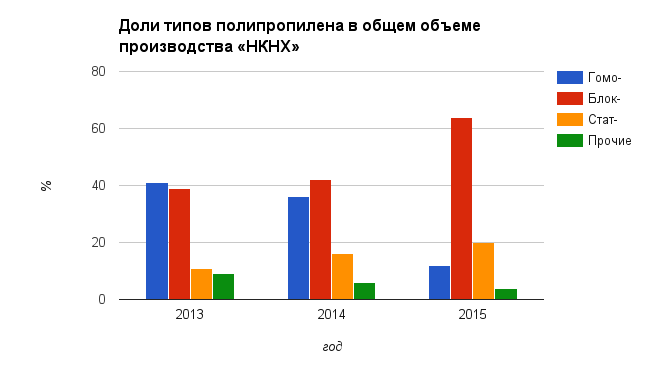

У компании «Нижнекамскнефтехим» — ведущие позиции по производству сополимеров в России, в 2015 году доля в общем объеме составила 73,4%. С докладом о марочном ассортименте выступил Марат Фатыхов, заместитель коммерческого директора — начальник отдела рекламы и выставок. Если в 2013 году в портфеле компании преобладали гомополимеры (41%), то уже в 2015 г. их доля снизилась до 12%. Основную позицию с показателем 64% заняли блок-сополимеры. В целом общая доля выпуска сополимеров в программе производства предприятия (сумма блок-сополимеров + стат-сополимеров) выросла с 58% до 84%.

Фатыхов отметил, что двухмесячное планирование привело к сокращению выпуска переходного полипропилена в 1,5 раза.

Стратегическая цель предприятия Нижнекамскнефтехим — освоение новых специальных марок, максимально адаптированных под внутреннего потребителя и способных заменить импортные аналоги. В частности, разработана программа по освоению бимодального блок-сополимера. Идет работа над программой по выпуску новых рандом-сополимеров с бутеном-1.

Лидером российского рынка полипропилена является «Сибур»: общая мощность заводов в Тобольске и Томске составляет 630 тыс тонн в год, также компания участвует в СП в Омске (210 тыс т в год) и в Москве (120 тыс. т в год). Как рассказал руководитель направления продуктового и технологического развития ДБП «Сибура» Констатин Вернигоров, компания производит широкий марочный ассортимент ПП, среди них есть как марки общего назначения, так и специальные продуктовые решения, адаптированные под требования отдельных сегментов переработки.

В настоящее время «Сибур» ведет разработку и вывод на рынок новых марок практически для всех сегментов переработки полипропилена — трубы, БОПП, выдув, рафия, термоформование, cast-пленки, волокна, нетканые материалы, литье под давлением. По словам Вернигорова, эти специальные продуктовые решения используются или же могут быть использованы в перспективе в качестве эффективной альтернативы импортным продуктам.

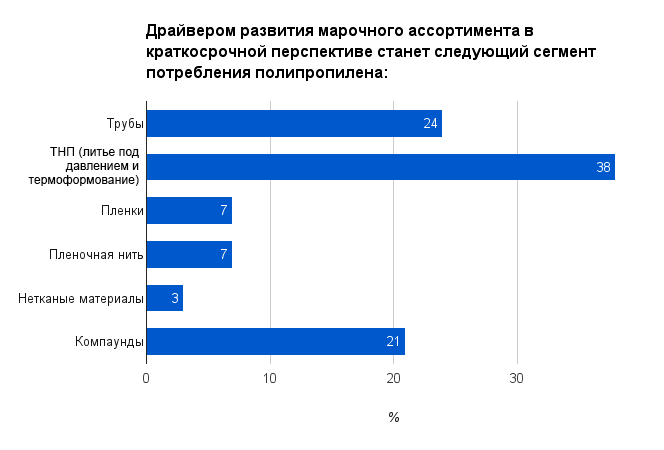

В целом же отрасль делает ставки на определенные сегменты потребления, видя будущее полипропиленового рынка именно за ними. Как показало онлайн-голосование, наибольшие надежды у игроков рынка вызывают сегменты труб, литья под давлением и термоформования, а также компаунды.

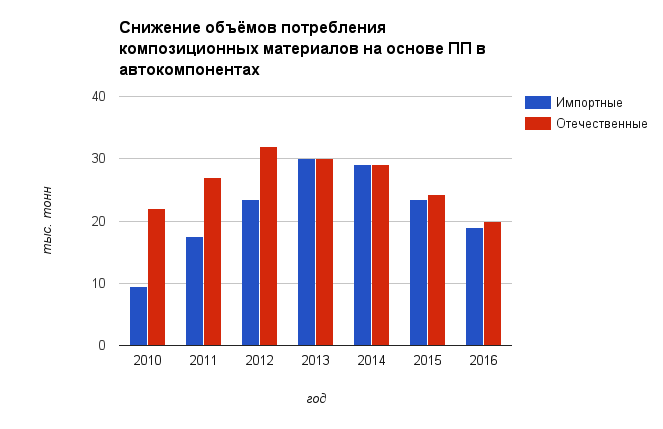

Композиционные материалы на основе полипропилена в России применяются во многих сферах, основная из них — автомобилестроение (51%). На бытовую технику приходится 15%, на строительство — 14%. Такие данные привел Михаил Кацевман, директор по науке и развитию НПП «Полипластик». А поскольку автомобильный рынок по итогам прошлого года показал резкий спад, то и потребление композитов на ПП-основе в автокомпонентах упало значительно. По итогам работы за минувший год было использовано 23,5 тысячи тонн российских материалов, в текущем году этот показатель прогнозируется на уровне в 19 тыс тонн.

Кацевман также отметил, что в идеале локальные цены на композиты должны быть ниже импортных. Однако в реальности они равны, что усугубляет положение автопроизводителей. При снижении же откроются возможности для экспорта, теоретически зарубежным покупателям может быть реализовано до 3 тысячи тонн композиций на основе полипропилена.

Планы «Полипластика» на 2016 год — довести производство и реализацию композиционных материалов на основе ПП до 60 тысячи тонн. Драйвером развития, по мнению компании, станет дальнейшее расширение потребления композиционных материалов на территории Российской Федерации (за счет локализации производств автопрома и бытовой техники, развития дорожного строительства, кабельных технологий и упаковки), а также экспорт композитов.

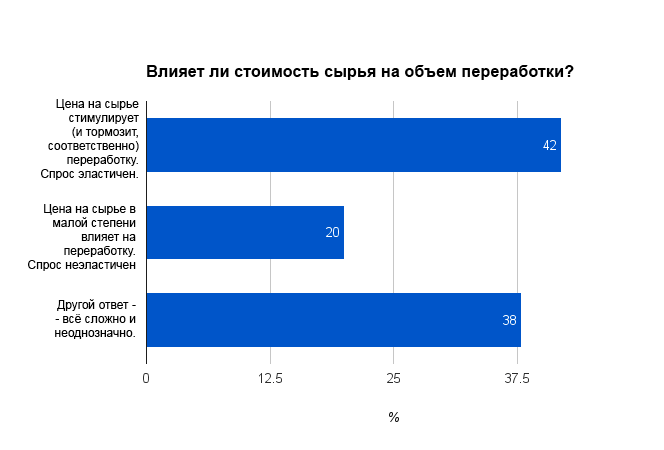

Как говорит Михаил Кацевман, российской полимерной индустрии, в том числе и полипропилену, просто необходимо снижение цен на отечественные материалы. После этого и вырастут темпы локализации, и появится больше возможностей для импортозамещения. Достаточное снижение, по словам докладчика, — это 10-15%.

Следует отметить, что участникам конференции было предложено высказать свое мнение в ходе онлайн-голосования. На вопрос «Как стоимость сырья влияет на объем переработки?» большинство — 42% — ответило, что напрямую, т.е. спрос эластичен.

О необходимости пересмотра цен российских переработчиков заявил и менеджер по закупкам в СНГ «Индезит Интернэшнл» Евгений Букатин. Полипропилен и композиции на его основе широко используются при производстве бытовой техники, при этом импорт, несмотря на усилия отечественных производителей ПП-компаундов, сохраняется до сих пор. «Индезит» давно локализовала производство в России и старается использовать российское же сырье. По компаундам на ПП-основе достигнут 100%-ный результат — весь объем используемого продукта закупается у отечественных производителей. Однако в компаундах всегда содержится от 7 до 12% добавок, которые исключительно импортируются. Соответственно, рост валютных курсов и довольно высокая цена российского ПП привели к тому, что стоимость закупаемых в РФ компаундов существенно возросла.

Нам стало невыгодно покупать компаунды в России. Итальянский поставщик предлагает нам аналогичный продукт по более низкой цене. Конечно, мы не бросаем локальных поставщиков, но ситуация довольно тревожная. В условиях острой конкуренции среди производителей бытовой техники необходимо снижать издержки, и поиск более дешевых поставщиков сырья — один из вариантов. Поэтому требуется диалог производителей ПП и локальных потребителей, направленный на поддержку последних.

— заявил Евгений Букатин.

Поддерживает коллегу и ведущий специалист по закупкам пластмасс альянса Автоваз-Renault-Nissan Ирина Смольякова:

Мы как автопроизводитель столкнулись с теми же проблемами – хотим увеличить долю локального сырья, но возможности пока нет ввиду отсутствия качественных добавок для полипропиленовых компаундов. Наша цель – активнее работать с внутренними поставщиками.

«Джокей пластик Могилев» год назад запустила предприятие в Ульяновске и сейчас подводит первые итоги. По словам коммерческого директора Валерия Путикова, из-за падения строительной отрасли уменьшилась потребность в декоративных материалах, красках, штукатурках – всей той продукции, которая упаковывается в полипропилен. Соответственно, предприятие меняет нишу и переориентируется на выпуск упаковки для пищевой отрасли.

При производстве упаковки большое значение имеют не только качественные характеристики полипропилена, но и его внешний вид. Milliken учитывает это при работе с потребителями и предлагает клиентам специальный просветлитель, говорит Дариуш Лукашевски, региональный менеджер по Центральной и Восточной Европе. Просветленный ПП с добавлением Millad NX 8000 обеспечивает оптимальный внешний вид изделий, а также сокращение времени цикла и экономию энергии в процессе производства. Помимо этого, технологии нуклеации обеспечивают значительные улучшение механических свойств с одновременным повышением производительности.

Также, добавил Дариуш Лукашевски, в России просветленный полипропилен с добавлением Millad NX 8000 заменил импортируемые марки и имеет большой потенциал для экспорта.

В структуре российского рынка пластиковых труб для внутридомовых систем отопления и водоснабжения более 50% принадлежит трубам из полипропилена (PPRC). В объемном выражении это почти 100 тыс. т в 2015 г., говорит технический директор компании «Альтерпласт» Олег Козлов. Подавляющее большинство из них – российского производства (55%). Крупным поставщиком ПП-труб является и Турция. Что касается сырья для полипропиленовых труб, 62% от общего объема поставляют отечественные заводы и 38% приходится на импорт (лидер – Borealis).

Говоря о прогнозе на ближайшие годы, докладчик отметил рост внутреннего производства пластиковых труб. В частности, объем производства PPRC в гранулах в России вырастет до 70 тыс тонн в 2018. Производство полипропиленовых труб в стране приблизится к 95% от общего потребления напорных PPRC труб в нашей стране.

Текущая ситуация, говорит г-н Козлов, позволяет компании «Альтерпласт» смотреть на новые экспортные рынки – в частности, развивающихся стран на Ближнем Востоке и в Северной Африке.

Директор по маркетингу «Про Аква» Михаил Бондаренко отметил, что сейчас все острее встает проблема т.н. «фейковых» труб. В России действует ГОСТ 32415-2013 на напорные трубы из термопластов, который прописывает все основные характеристики трубы. Однако на рынке доступна – и пользуется спросом – продукция, не соответствующая стандарту, но зато по более низкой стоимости. Г-н Бондаренко сравнил ее с бомбой замедленного действия – несоответствие труб ГОСТу через несколько лет может привести к аварии. Необходим более строгий контроль за качеством трубной продукции на российском рынке.

О новом практическом применении процессинговых добавок в полипропилене рассказал Роман Васильев, ведущий инженер департамента материалов для промышленности «3М Россия». В ходе лабораторных испытаний процессинговой добавки Dynamar FX 9613 на стадии экструзии были выявлены следующие положительные эффекты, которые могут улучшить производственные параметры получения ПП с низким ПТР: улучшение качества экструдата и деструкции ПП во время экструзии; снижение давления расплава полимера ни фильеру экструдера; снижения вязкости расплава; снижение напряжения сдвига расплава.

Марат Фатыхов подтвердил, что использование процессинговых добавок на производстве ПП в «НКНХ» позволяет достичь заявленных результатов.

В завершение конференции управляющий директор Группы CREON Сергей Столяров отметил:

Главным рыночным стимулом для спроса на произведенные в России полипропилен, компаунды, изделия в 2015 г. стал низкий курс рубля. Скорее всего, в ближайшее время сопоставимый обвал курса не повторится, и конкуренция с импортной продукцией снова становится актуальной, ведь цены на полимер в мире тоже упали. Поэтому, при всех успехах последних нескольких лет, необходимы новые стимулы, которые поддержат дальнейшее развитие переработки ПП и для внутреннего рынка, и на экспорт. Мы ожидаем реальных мер поддержки промышленности в части кредитной политики, инструментов снижения цены на сырье, преференций для экспорта готовой продукции.

Такими оказались основные выводы и тезисы конференции «Полипропилен 2016» на предмет текущей ситуации и перспектив дальнейшего развития данного рынка на территории Российской Федерации в нынешнем году. В заключении, представляем вашему вниманию небольшой фотоотчет (фото: Inventra).

Полипропилен 2016 — фоторепортаж

Полипропилен 2016 — это лишь одно из отраслевых мероприятий, запланированных на этот год. Дополнительную информацию на предмет планируемых выставок, конференций и семинаров по тематике полимерной индустрии вы найдете в нашем разделе календарь.